役員退職金とは?支払時期や適正金額の計算方法を紹介

公開日:2024年4月8日

その他

企業のために長年働いてくれた役員に対して、退職金を支払うことが可能です。役員退職金として支払ったものは原則として全額が損金算入されますが、社員の退職金とは取扱いが異なる部分があるので注意しましょう。

この記事では、役員退職金の基本的な捉え方や計算方法、具体例、注意点等を解説します。

役員退職金とは

退職金とは、所得税法第30条によれば、退職時に支払われる給与のことを指します。退職しなければ本来支払われない給与のことであり、賞与等に当てはまるものは退職金には該当しません。

退職金は退職時または退職後に雇用主から支払われるもので、一括もしくは分割で支給されます。一般的な退職金の場合は、企業が作成している就業規則の退職金に関する規程に基づいて支給されますが、役員退職金(役員退職慰労金)の場合は退職金規程の作成が義務付けられていません。

役員退職金の支払時期

役員退職金の支払いは、定款に支給方法や支給時期等を記載するか、株主総会等の決議によって決められます。ただし、定款や決議の内容が退職金を支給することだけを定めていて、具体的な支給金額が決められていない時は決議のあった日を支給日とする必要はありません。

役員退職金の支給金額が具体的に決められた日が、支給日となる点を押さえておきましょう。

役員退職金の計算方法

役員退職金は一般的に、「功績倍率法」に基づいて計算を行います。功績倍率法とは、役員が退職する直前に得ていた報酬金額を基礎として計算するものです。

役員として働いていた期間や職責に応じた倍率を掛けて算出するものであり、「最終報酬月額×勤続年数×功績倍率=役員退職金」という計算式に当てはめて金額を出します。例えば、最終報酬月額が70万円で勤続年数が20年、功績倍率が3倍であれば、役員退職金は上記の計算式から4,200万円と算出できます。

役員退職金の適正金額

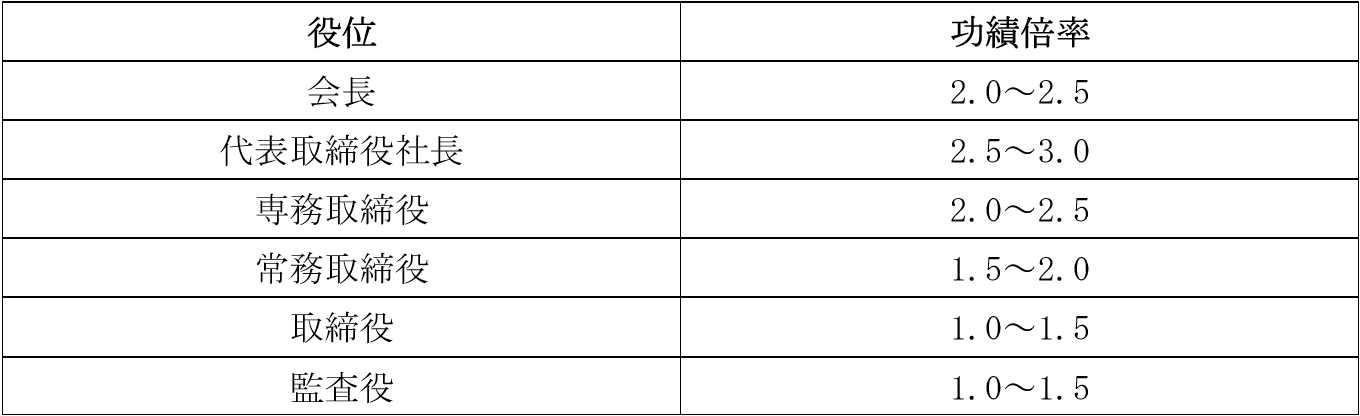

役員退職金の適正な金額をする一つのポイントとして、功績倍率が挙げられます。全国商工会連合会の「役員退職金に関する税務Q&A」によれば、各役位における功績倍率の目安は以下のようになっています。

どの程度の金額が適正であるかは、在職期間や退職の理由、同業他社の支給状況等によるため、ケースごとに異なります。ただし、金額があまりに大きければ税務調査において損金算入を否認される恐れがあるので注意しましょう。

役員退職金と税金

役員退職金を支給する際は、税金面でどのように取り扱われるのかを理解しておく必要があります。ここでは、企業側と役員側の双方で何が必要であるかを解説します。

【企業側】源泉徴収の納付が必要

企業が役員に対して退職金を支給する場合、所得税と復興特別所得税を源泉徴収する必要があります。徴収した税金は、原則として翌月の10日までに納付しなければなりません。

退職金には功労金や企業型年金、個人型年金等として支給されるものも含まれるため、源泉徴収の対象となります。ただし、死亡退職に伴う退職金は相続税の課税対象となりますが、所得税の課税対象とならないので所得税と復興特別所得税の源泉徴収は必要ありません。

「退職所得の受給に関する申告書」の提出がない時は、退職金として支給する金額に20.42%の税率を掛けた金額を源泉徴収します。詳しい税額の計算方法については、国税庁のホームページ等で確認してみましょう。

【役員側】原則確定申告は不要

企業が退職金に関する源泉徴収を行って納税が完了していれば、役員自身が確定申告を行う必要は原則としてありません。ただし、医療費控除や寄附金控除等の適用を受けるために確定申告書を提出する時は、確定申告書に退職所得の金額を記載する必要があるので注意しましょう。

また、退職所得の受給に関する申告書を企業に提出しない場合は、役員自身が確定申告を行って納税する必要があります。

特定役員退職手当について

特定役員退職手当とは、役員等としての勤続年数が5年以下の人に対して支払う退職金のことを言います。ここで言う役員等とは、国税庁のホームページによれば、次の人が該当します。

特定役員退職手当の対象となる役員等

1 法人の取締役、執行役、会計参与、監査役、理事、監事、清算人や法人の経営に従事している者で一定の者

2 国会議員や地方公共団体の議会の議員

3 国家公務員や地方公務員

また、役員等勤続年数とは役員等として勤務した期間の年数を指します。1年未満の端数がある時は、その端数を1年に切り上げるため、役員等勤続年数が4年11カ月の場合でも5年となるので特定役員退職手当に該当します。

ただし、役員等勤続期間が5年1カ月の場合、役員等勤続年数は6年となります。特定役員退職手当等には該当しないので注意しましょう。

特定役員退職手当の退職所得の計算方法

特定役員退職手当における退職所得の計算方法として、まずその年に支払われる退職手当が特定役員退職手当のみの場合、「退職所得の金額 = 特定役員退職手当等の収入金額 - 退職所得控除額」という計算式に当てはめて算出します。

ほかの退職手当を含める場合には、「特定役員退職手当等の収入金額 - 特定役員退職所得控除額」と「{一般退職手当等の収入金額 - (退職所得控除額 - 特定役員退職所得控除額)} × 1/2」を合計した金額になります。

特定役員退職手当の退職所得の具体例

特定役員退職手当を実際に計算した具体例について見ていきましょう。

ケース1:役員として4年10か月勤続した場合

・役員退職金 600万円

・勤続年数5年(うち役員勤続年数5年:特定役員退職手当等に該当)

・退職所得金額:600万円 -(40万円 × 5年) = 400万円

ケース2:使用人として10年勤務し、その後に役員として4年勤務して退職したケース

・使用人退職金 700万円、役員退職金400万円

・勤続年数:14年(うち役員勤続年数4年:特定役員退職手当等に該当)

・退職所得控除額: 40万円 × 14年 = 560万円

・特定役員退職所得控除額: 40万円 × 4年 = 160万円

・退職所得金額: (400万円 - 160万円)+ {700万円 -(560万円 - 160万円)} × 1/2 = 390万円

上記の具体例のように、退職金の金額や勤続年数等によって、退職所得金額は異なるので状況に応じて適切に判断していくことが大切です。

役員退職金のさまざまな支給事例

役員退職金は原則として、金額が確定した事業年度において損金として計上することができます。ただし、ケースによって取り扱われ方はさまざまなので細かく見ていくことが大事です。

ここでは、役員退職金のさまざまな支給事例を紹介します。

社員が役員に昇格した場合の退職金

社員から役員に昇格したケースの場合、社員として働いていた期間の退職金として支給されたものについては、該当する事業年度の損金額に算入できます。ただし、未払金として計上したものは、損金額に算入されません。

役員が分掌変更した場合の退職金

役員が分掌変更によって、実質的に退職した場合と同様の事情がある時は、退職金として取り扱われます(未払金は原則として除く)。役員の分掌変更とは任期満了によって退任し、担当する職務が変わることを言います。

具体例として、国税庁のホームページには以下の例が挙げられています。

役員の分掌変更に関する具体例

1 常勤役員が非常勤役員になったこと。

ただし、常勤していなくても代表権があったり、実質的にその法人の経営上主要な地位にある場合は除かれます。

2 取締役が監査役になったこと。

ただし、監査役でありながら実質的にその法人の経営上主要な地位を占めている場合や、使用人兼務役員として認められない大株主である場合は除かれます。

3 分掌変更の後の役員の給与がおおむね50パーセント以上減少したこと。

ただし、分掌変更後も経営上、重要な地位を占めていると判断される場合は該当しないので注意しましょう。

役員が現職のまま亡くなった場合の退職金

役員が在職したまま亡くなった場合、退職金は原則として遺族に支払われます。死亡した場合の退職金は相続税の対象となるため、所得税や住民税の対象とはなりません。

また、弔慰金を出す場合には業務上の死亡が原因である時は給与の3年分、それ以外の場合は給与の半年分までは相続税がかかりません。

役員退職金を経費で落とすポイント

役員退職金は、適切な手続によって適正金額が支給されるのであれば、税務上は全額が損金として算入されます。税務調査等で損金算入を否認されてしまわないために、あらかじめ役員の退職金規程を作成しておくのが無難です。

また、退職金を長期にわたって分割支給する際は退職年金と見られる可能性があるので注意しましょう。退職する役員の希望等を踏まえた上で、適切に処理を行っていくことが大切です。

役員の退職金を生命保険で準備することも可能か

役員退職金を生命保険の解約返戻金で準備することは可能です。ただし、不当に高額であると見なされる場合には税務調査等で否認される恐れがあり、損金算入が行えない場合があります。

また、短期解約による元本割れのリスクや掛け金が資金繰りを悪化させてしまうリスク等もあるため、生命保険の加入にあたっては具体的なシミュレーションを行った上で、検討することが大事です。

役員退職金と生命保険について、具体的に相談してみたい方は以下よりご相談ください。

まとめ

役員退職金は、退職する役員に対して支払われる退職金であり、原則として全額を損金として計上できます。しかし、支給額が同業他社等と比べて過大であったり、勤続年数等に見合わないものであったりする場合は、損金算入が認められないこともあるので気を付けましょう。

適切な事務手続を行うには、事前に役員退職金に関するルールを定めて、税法に則った処理を行うことが大切です。国税庁のホームページ等を確認して、最新情報もチェックしてみてください。