電子帳簿保存法の改正点を知るはじめの一歩!チェックポイントと必要な対策

公開日:2023年12月18日

法改正

電子帳簿保存法とは、税務関係における帳簿書類の保存に関する負担軽減につなげるために、原則として書面で保存するとされてきた帳簿書類等をデータによって保存することを認めた法律です。法律の改正が行われるたびに、手続の簡素化や要件の緩和といった見直しが行われているため、利用者の利便性が向上していると言えます。

また、電子取引に関する電子データ保存が義務化されており(2023年12月31日が猶予期限)、状況に応じて社内体制を整える必要があります。今回は、電子帳簿保存法をきちんと理解して対応できるようにするために、基礎知識や2022年からの改正点、法改正に伴う対応策を解説します。

電子帳簿保存法とは

電子帳簿保存法を正しく理解するには、保存形式や対象者、対象となる書類等をきちんと把握しておく必要があります。ここでは、次の点について解説します。

・電子帳簿保存法の概要

・3種類の電子保存形式

・電子帳簿保存法の対象者

・電子帳簿保存法の対象となる書類の種類

それぞれのポイントを見ていきましょう。

電子帳簿保存法の概要

電子帳簿保存法とは、税務関係帳簿書類のデータ保存を可能とする法律です。この法律に基づいた各種制度を利用することで、経理業務のデジタル化を推進できます。

取引に関する書類に通常記載される取引情報を含んだ電子データをやりとりした場合の保存義務や保存方法等も、電子帳簿保存法によって定められています。原則として書面で保存するとされてきた税務関係帳簿書類を、電子データでの保存が認められるようになり、経理業務にかかる負担軽減を図られていることが狙いとしてあると言えるでしょう。

これまで数度の法改正が行われており、手続の簡素化等の見直しが行われています。

3種類の電子保存形式

電子帳簿保存法に基づく電子データの保存形式は、「電子帳簿等保存」、「スキャナ保存」、そして「電子取引」に区分されています。電子帳簿等保存においては、会計ソフト等のパソコンを使って作成した電子帳簿や電子書類について最低限の要件を満たすことで、紙に印刷せずに電子データのまま保存することが認められています。

スキャナ保存であれば、紙で受領した税務関係書類(請求書や領収書等)をスキャナ等で電子データ化して保存することが可能です。なお、ファイル形式はPDFや画像ファイル(JPEG等)でも大丈夫です。紙の書類の保管スペースがいらなくなり、リモートでの経費精算も行えるので経理業務の効率化にもつなげられます。

そして、電子取引(請求書をPDFファイルで受領した、インターネットで物品を購入したときの領収書をサイトからダウンロードしたなど)においても請求書や領収書等に関する電子データを送付したり、受領したりした場合に、要件を満たして保存すれば電子データでの保存を可能とすることが認められています。

電子帳簿保存法の対象者

電子帳簿保存法の対象となるのは、業種や事業規模等を問わず、すべての事業者が対象となります。2021年末までは税務関係の帳簿書類を電子データとして保存する場合、所轄税務署長の事前承認が必要でしたが、法改正によって2022年からは事前承認制度が廃止されています。

そのため、帳簿書類を電子データで保存するすべての事業者が電子帳簿保存法の対象者となる点に注意が必要です。具体的には、普通法人や公益法人、個人事業主等、電子取引を行っている事業者等が当てはまります。

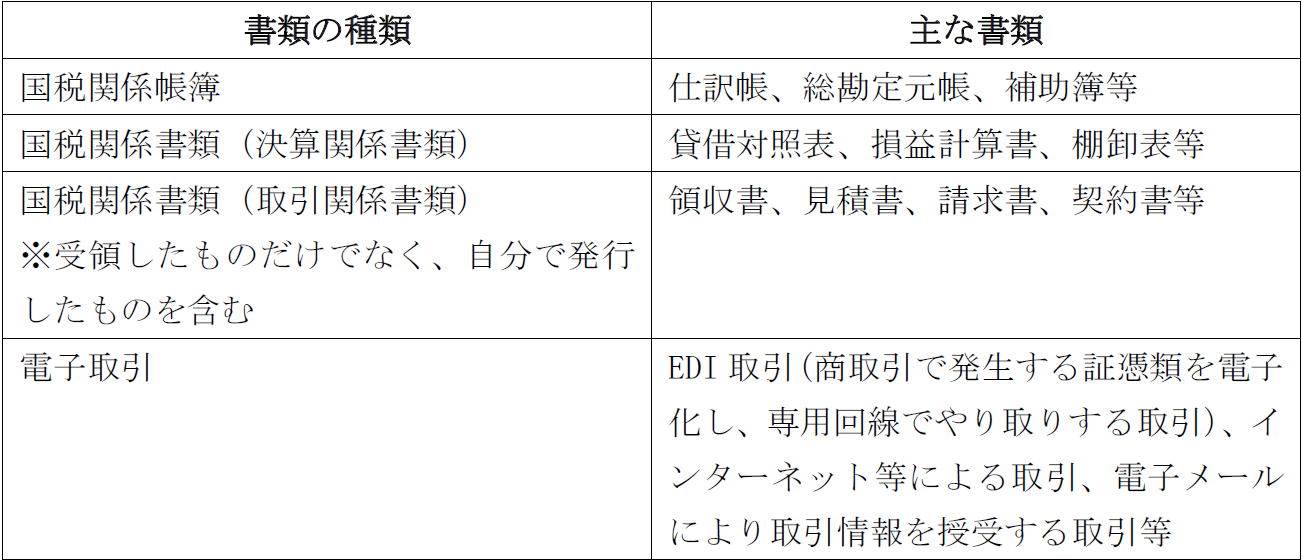

電子帳簿保存法の対象となる書類の種類

電子帳簿保存法の対象となる書類は、次のものが挙げられます。

2022年からの電子帳簿保存法の改正点

電子帳簿保存法はこれまでに何度も法改正が行われているため、経理業務等の実務においては改正されたポイントを押さえておくことが重要です。おもな改正点については以下のものが挙げられます。

・事前承認制度の廃止

・電子取引での電子データ保存の義務化

・罰則規定の強化

・電子帳簿の保存要件の緩和

・スキャナ保存のタイムスタンプの要件緩和

ここでは、2022年1月からの改正点について解説します。

事前承認制度の廃止

2021年までは電子帳簿等保存やスキャナ保存を行いたい事業者は、あらかじめ所轄税務署長に届け出を行った上で、承認を受けて実施する仕組みでした。2022年1月以降は、事前の承認が廃止され、事務負担の軽減が図られています。

そのため、電子帳簿等保存やスキャナ保存への移行がスムーズになりました。電子取引についてはそもそも、事前の申請が不要となっているので、特に対応する部分はありません。

電子取引での電子データ保存の義務化

電子取引を行った時の書類については、2021年までは紙に印刷をする形での保存が認められていました。法改正によって、電子データで受け取った書類やパソコン等で作成した書類について、2022年1月からは紙での保存が認められなくなったので注意が必要です。

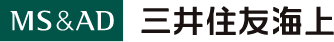

ただし、猶予期間があります。猶予期間は2023年12月31日までとなっているので、早急に電子取引を電子データで保存できる体制を整えていく必要があるでしょう。また、電子データとしてきちんと保存していると認められるためには、以下の「真実性の要件」と「可視性の要件」を満たす必要があります。

罰則規定の強化

スキャナ保存や電子取引に関して、隠ぺいまたは改ざん等の事実があった場合には、重加算税が10%加重される措置が設けられました。隠ぺいや仮装(第三者を欺くために、虚偽の意思表示をする行為)とは具体的に、二重帳簿の作成や帳簿書類の隠匿のほか、破棄等の不正行為が該当します。

隠ぺいや仮装に該当する行為は、以下のとおりです。

1.二重帳簿を作成していること。

2.帳簿書類の隠匿、虚偽記載等があること。

①帳簿、原始記録、証憑書類、貸借対照表、損益計算書、勘定科目内訳明細書、棚卸表その他決算に関係のある書類(以下「帳簿書類」という。)を、破棄または隠匿していること。

②帳簿書類の改ざん(偽造および変造を含む。以下同じ。)、帳簿書類への虚偽記載、相手方との通謀による虚偽の証憑書類の作成、帳簿書類の意図的な集計違算その他の方法により仮装の経理を行っていること。

③帳簿書類の作成または帳簿書類への記録をせず、売上げその他の収入(営業外の収入を含む。)の脱ろうまたは棚卸資産の除外をしていること。

不正行為への罰則が強化される一方で、優良な電子帳簿の要件を満たした場合は過少申告加算税が5%に軽減されています。ただし、隠ぺいや仮装等がないことが前提であり、事前に届出書を所轄税務署に提出する必要がある点を押さえておきましょう。

また、違反の程度によっては青色申告の承認が取り消される可能性もあるので注意が必要です。税制上の優遇措置を受けられなくなってしまう場合があるため、違反がないように正しく申告を行う必要があります。

電子帳簿の保存要件の緩和

2022年1月からは、電子帳簿を保存するための要件が大幅に緩和されています。「正規の簿記の原則(一般的には複式簿記)」に従って帳簿を付けていれば、要件を満たすことで電子帳簿での保存が可能です。

具体的な要件として、以下のものが挙げられます。

・システム関係書類等(システム概要書、システム仕様書、操作説明書、事務処理マニュアル等)を備え付けること

・保存場所に、電子計算機(パソコン等)、プログラム、ディスプレイ、プリンタ及びこれらの操作マニュアルを備え付け、画面・書面に整然として形式及び明瞭な状態で速やかに出力できるようにしておくこと

・税務職員による質問検査権に基づく電磁的記録のダウンロードの求めに応じること(優良な電子帳簿の要件をすべて満たしているときは不要)

なお、従来と同等に「優良な電子帳簿」としての保存要件を満たす場合は、過少申告加算税の軽減措置や青色申告特別控除(65万円)が認められる等のメリットを受けられます。

スキャナ保存のタイムスタンプの要件緩和

スキャナ保存におけるタイムスタンプの付与期間が、「最長約2ヵ月+約7営業日以内」に延長されました。それまでは「3営業日以内」となっていたため、従来よりも余裕を持った事務処理が行えるようになったと言えます。

また、クラウドサービス等を利用する時は、タイムスタンプの付与そのものを省くことが可能です。

電子帳簿保存法への対応策

改正された電子帳簿保存法にどのように対応すれば良いかを4つのポイントから解説します。2024年1月1日より電子取引での電子データの保存が義務化されるため、猶予期限となる2023年12月31日までにしっかりと準備しておきましょう。

取り組んでおきたい対応策として、次の点が挙げられます。

・電子帳簿保存法に沿った保存を行う

・電子取引における保存要件を確認する

・業務フローの見直しを行う

・システムの導入を検討する

自社の現状を踏まえた上で、不足している取組を中心にスケジュールを立て、着実に実行していきましょう。

電子帳簿保存法に沿った保存を行う

税務関係帳簿書類を電子帳簿保存法に沿った形で保存するには、どのような書類や取引が該当するのかを従業員全員が把握しておく必要があります。電子帳簿保存法の改正ポイントに関する取引・帳簿書類について、書類の作成や受け取りを行う従業員に対して新たな業務フローを周知し、電子データの管理や共有をスムーズに行える体制づくりに取り組んでみてください。

電子取引における保存要件を確認する

電子取引を行う時は、要件を満たす形で書類をデータとして保存しなければなりません。どのような取引が該当するかだけでなく、書類の保存方法や管理方法、訂正を行う時の対応方法について社内規程を作り、周知しておきましょう。

電子取引における主な保存要件としては、以下のものが挙げられます。

・日付、金額、取引先等から検索できるように、システムを整備する。

・税務職員の求めに応じて、電子データを速やかにダウンロードできる環境を整え、操作マニュアル等を備えておく。

・タイムスタンプの付与、事務処理のルールを明確に定めて、適切に運用する。

業務フローの見直しを行う

法律に則って正しく運用できる体制を整えるには、業務フローの見直しも欠かせません。経理業務に携わる人員をしっかり確保できているか、データのチェック体制を整えられているかを見直してみましょう。

電子帳簿保存法が改正されたことで、電子取引のデータについて要件を満たす形で正確に保存していかなければなりません。保存要件をクリアできず、税法上の書類として認められないといった事態を招かないように、事前に体制を整備しておくことが肝心です。

システムの導入を検討する

効率良く経理処理を行うには、クラウドサービス等の導入も検討しておく必要があります。現在使用している会計システムが、電子帳簿保存法上の処理に対応しているかをチェックし、満たしていない場合は要件を満たすシステムへの切り替えを速やかに行うことが大切です。

まとめ

電子帳簿保存法は、原則として書面で保存するとされてきた税務関係帳簿書類をデータによって保存することを認めた法律です。法律に沿った運用を行うことで、経理業務の効率化や省力化を図ることにつながります。

改正点を踏まえた上で、税務上の要件をきちんと満たせるように、業務フローの見直しやシステムの導入等を検討していく必要があります。電子帳簿保存法の新たな改正に備えて、あらかじめ準備を整えておきましょう。

佐藤大貴税理士事務所 所長 佐藤大貴

上場企業の経理や事業管理として、10年以上業務に従事しながら、2023年4月に税理士事務所を開業する。

税理士業務もさることながら、企業での業務改善や学生に対する租税教室など、幅広く業務に携わっている。