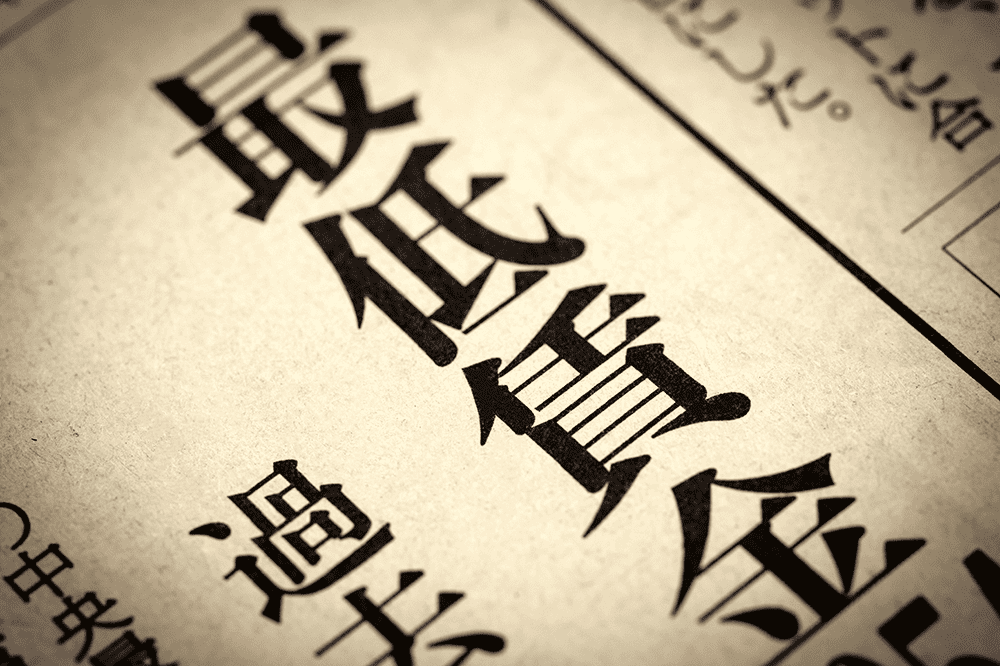

令和5年度税制改正 生前贈与(1)

公開日:2023年12月4日

法改正

令和5年度税制改正により、生前贈与に関する取り扱いが見直されることになりました。

非上場株式の承継などを生前贈与で検討されている中堅・中小企業の経営者様や株主様も多いのではないでしょうか。1回目の今回は、「暦年課税」について、制度の内容と改正点をお伝えします。なお、本号は税理士法人タクトコンサルティングに寄稿いただきました。

暦年課税の現行(改正前)の取り扱い

(1)贈与税の計算方法

暦年課税の贈与税の計算は、財産の贈与を受けた人ごとに、その年の1月1日から12月31日までの間に贈与により取得した財産の価額を合計し、その合計額から基礎控除額110万円を控除します。

その控除後の金額に、10%~55%の超過累進税率を乗じて税額を計算します。

※贈与税の税率等は国税庁のHPをご参照ください。

(2)相続税計算への加算

被相続人から相続又は遺贈により財産を取得した人が、その被相続人から相続開始前 3 年以内に贈与を受けた財産がある場合は、被相続人に係る相続税の計算上、その贈与を受けた財産の価額(贈与時の価額かつ贈与税の基礎控除額控除前の価額)を加算して相続税を計算します。

相続開始前3年以内に贈与を受けた財産は、相続税率により再計算されることになります。

なお、その贈与財産について過去納税された贈与税額は控除されます。

加算期間の延長

相続財産が多く、高い相続税率が適用されることが見込まれる人にとっては、毎年少額の贈与を繰り返すことによって、相続税よりも低い贈与税率で財産の移転が可能です。このような財産の移転時期による税負担の不公平性を是正することを背景に、上記1(2)の相続税への加算期間が相続開始前3年以内から相続開始前7年以内に延長されることになりました。なお、今回延長された4年間に贈与を受けた財産部分については、総額100万円までは相続財産に加算しません。

適用時期等

今回の改正は、令和6年1月1日以降の贈与から適用されます。したがって、令和9年に開始した相続から加算期間が順次延長され(例えば令和11年1月1日開始の相続であれば、令和6年1月1日以降の5年間が加算期間)、令和13年1月1日以後の相続からは加算期間が7年になります。

なお、被相続人から相続又は遺贈により財産を取得しなかった人(例えば孫)が被相続人から贈与を受けた財産の価額は、そもそも相続税計算への加算対象者ではありませんので、今回の加算期間の延長も関係がありません。

(寄稿:税理士法人タクトコンサルティング、発行:三井住友海上経営サポートセンター)

.jpeg)